Будущее модной индустрии: цифры, факты, прогнозы

О том, как изменилась и еще изменится индустрия моды в 2020 году размышляют не только дизайнеры, блогеры и журналисты. Специально для The Blueprint Юлия Бушуева разбирает, что сулят нам в будущем аналитики инвестбанков и финансовые консультанты — вооружившись цифрами и графиками.

Модная индустрия столкнулась с беспрецедентными трудностями в период пандемии коронавируса: магазины по всему миру были закрыты в течение нескольких месяцев, производство остановилось, а потребители потеряли уверенность в завтрашнем дне. С окончанием карантина компании торопятся вернуться к нормальной работе, но их бизнес уже не будет прежним: кризис ускорил неизбежные процессы перемен в индустрии. И речь идет не только об очевидных экстренных действиях вроде усиления мер безопасности и ставки на онлайн-продажи. В ближайшее будущее фэшн-бизнес войдет с пессимистичными прогнозами, закрытыми магазинами и сетями, новыми ценами, бесконечными распродажами, китайским доминированием в премиум-сегменте и политизированными покупателями.

Списать 2020-й и двигаться дальше

Нынешний год для индустрии моды будет очевидно плохим. Аналитики McKinsey и Business of Fashion в недавнем совместном отчете отметили, что лидеры индустрии изначально не были оптимистичны в отношении перспектив 2020 года, однако эпидемия коронавируса оказалась «черным лебедем» и привела к крупнейшему падению экономики со времен Второй мировой войны.

McKinsey оценивает выручку модной индустрии до эпидемии в $2,5 трлн в год и ожидает, что падение мировых продаж одежды и обуви в 2020 году составит 27–30%. Из хороших новостей — аналитики компании не исключают, что уже в следующем году индустрия может вернуться к небольшому росту — в 2–4%. Впрочем, некоторые сегменты рынка, например спортивная одежда, выздоравливают с опережением графика. Так, в adidas недавно заявили, что ожидают продажи на уровне безмятежного 2019 года уже во втором квартале 2020 года.

В люксовом сегменте настроены не так оптимистично: консалтинговая фирма Bain & Company предсказывает падение рынка люкса по итогам всего 2020 года на 20–35% с восстановлением до уровней 2019 года (281 млрд евро) не ранее 2022–2023 годов и последующим ростом до 320–330 млрд евро к 2025 году. Но не спешите переживать за Арно и Пино. По мнению информагентства Bloomberg, выстоять в кризис люксовым компаниям поможет их хорошее финансовое состояние и возможности снизить издержки — за счет уменьшения рекламных бюджетов, закрытия магазинов и падения стоимости аренды, а также отказа от выкупа своих акций и снижения дивидендов. При этом аналитики McKinsey отмечают такие минусы люкса, как высокая зависимость от туристического шопинга, низкие продажи в интернете и большая доля продаж в универмагах.

Возможно, поэтому люксовые компании приостановят сделки слияния и поглощения до 2021 года — такой прогноз дают аналитики банка Citi. Единственным исключением должна стать ранее заключенная сделка между Tiffany & Co. и LVMH: ходили слухи, что Бернар Арно хотел бы снизить цену покупки на фоне эпидемии, но пока что стороны не подтверждают возможность изменения договореностей.

Восстановлению индустрии могут помешать новые волны эпидемии: к примеру, власти Пекина недавно снова ограничили перемещения в городе из-за очередной вспышки COVID-19. В США же многие магазины, едва открывшись после карантина, были вынуждены закрыться из-за протестов, проходящих по всей стране после убийства Джорджа Флойда и зачастую сопровождающихся грабежами.

Впрочем, магазины большинства крупных компаний застрахованы, поэтому основной ущерб они понесли не из-за разбитых витрин, а из-за закрытых дверей. Так по информации газеты Wall Street Journal сотни магазинов по всей стране закрыла компания Nike, adidas временно закрыли все магазины в США, а гигант интернет-торговли Amazon был вынужден уменьшить число доставок и изменить маршруты движения курьеров.

Закрытие магазинов и ускоренный переход в интернет

В результате эпидемии у компаний появились дополнительные стимулы развивать интернет-направление, а оказавшиеся в карантине клиенты вынужденно переключились исключительно на онлайн-покупки и приобрели привычку, которая, возможно, останется с ними надолго. А традиционные магазины из активов превратились скорее в пассивы, ведь торговые точки требуют сейчас от модных компаний дополнительных затрат на безопасность: маски, дистанция между покупателями и продавцами, максимальное количество посетителей в помещениях, обработка поверхностей и вещей. Многие из этих требований могут сохраниться как минимум до изобретения вакцины от коронавируса.

Одним из первых крупных ретейлеров, сообщивших о масштабном сокращении традиционной сети, стал холдинг Inditex, в который входят бренды Zara, Massimo Dutti, Pull & Bear и другие. На днях он объявил о закрытии 1200 магазинов (16% от общего количества). Компания также объявила о масштабных инвестициях в развитие интернета на сумму $1 млрд в следующие три года. «Inditex — один из первых больших ретейлеров — изложил, как он видит будущее индустрии в период после пандемии, — пишет WSJ. — Ответ — меньше магазинов и более концентрированные усилия онлайн». Inditex рассчитывает продавать более 25% своей продукции в интернете к 2022 году против 14% в 2019 и благодаря оптимизации в перспективе вернуться к росту сопоставимых продаж в 4–6%. О постоянном закрытии части магазинов в Италии ранее также сообщил один из основных конкурентов Zara — компания H&M.

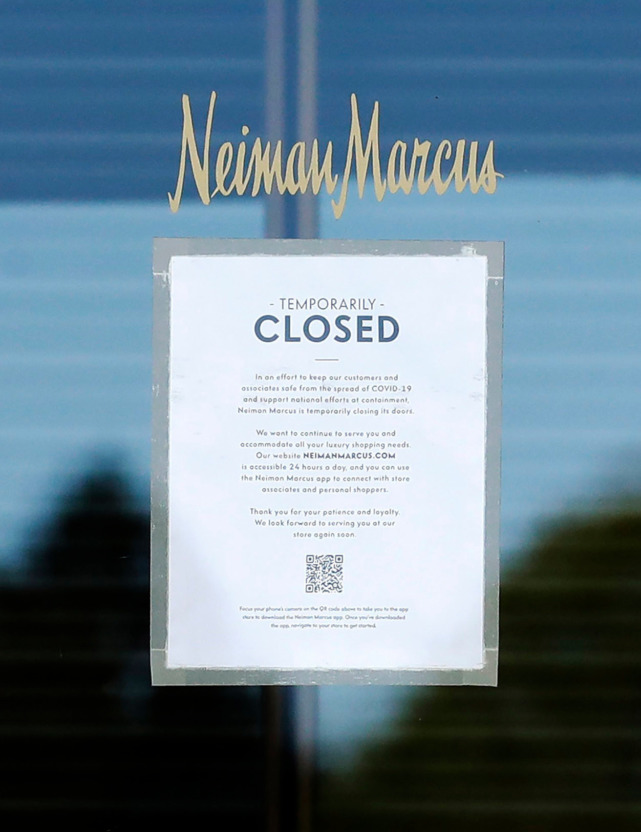

Вероятнее всего, рынку стоит ждать больше новостей подобного рода в ближайшие месяцы: игроки будут активно оптимизировать свои сети, закрывая убыточные и малорентабельные точки. Около 100 тыс. магазинов разных профилей будут закрыты в США в ближайшие пять лет, это втрое больше, чем во время кризиса 2007–2009 годов, предсказывают в WSJ. Аналитики из Green Street Advisors прогнозируют, что больше половины магазинов одежды, расположенных в моллах, зароются уже до конца 2021 года. Кроме того, не все компании смогли пережить кризис: в частности, JC Penney, Neiman Marcus, J. Crew и ряд других в последние недели подали на банкротство: их магазины также будут закрываться. В России крупные игроки долгое время сохраняли сдержанный оптимизм, но уже в пятницу 19 июня владелица компании Rusmoda Оксана Лаврентьева заявила о прекращении деятельности бренда Alexander Terekhov и закрытии всех магазинов марки.

Все эти печальные новости приходят на фоне беспрецедентного бума интернет-торговли, доля которой в США за пять лет вырастет с 15% до примерно четверти рынка, если верить подсчетам UBS. Не менее активно в интернет будет переходить и люкс: Bain & Company прогнозируют рост онлайн-продаж до 30% от общего объема к 2025 году (сейчас 10–11%). Люксовые бренды инвестируют как в свои собственные сайты, так и в интернет-платформы, такие как Yoox и Net-a-Porter, принадлежащий Richemont. Кроме того, традиционные показы на неделях мод, похоже, уходят в прошлое: их заменят цифровые форматы, позволяющие не только обеспечивать безопасность в период постэпидемии, но и более оперативно доносить идеи дизайнеров до потребителей.

Беспрецедентные скидки все лето и, возможно, до конца года

В результате эпидемии на складах скопились значительные запасы одежды, большая часть которой относится к уже закончившемуся сезону (например, пальто и зимняя обувь) или просто успела перестать быть актуальной за время карантина. Кроме того, ряд компаний в США не пережили кризис и подали на банкротство: теперь им предстоит экстренно распродавать запасы в жесткой конкуренции с выжившими игроками. Так что потребителей по всему миру, похоже, ждут беспрецедентные скидки этим летом. Эксперты McKinsey считают, что распродажи могут продолжаться весь 2020 год.

По данным WSJ, распродажи в США начались еще в апреле, и уже тогда дисконт к цене многих моделей достигал 40–70%. Сейчас заметные скидки можно найти в магазинах по всему миру, и они распространяются на более широкую линейку товаров. «Значительная часть моделей потеряла свою актуальность, так как находится в магазинах как минимум с начала карантина», — описывает ситуацию отраслевой консультант Ян Роджерс Книффен, слова которого цитирует Financial Times. По его оценкам, скидки, которые сейчас предлагают модные компании, являются крупнейшими за последние пятьдесят лет и будут продолжаться как минимум до августа.

Больше всего пострадали американские универмаги: там со скидкой продается уже две трети товаров, включая практически всю одежду, приводит FT данные исследовательских компаний StyleSage и Refinitiv. Такие марки, как Gap, Levi’s, Zara и H&M, предлагают на часть своих товаров скидки до 50%. Люксовые производители и нишевые марки, такие, как, например, Cecilie Bahnsen, пока не объявили распродажи, однако их товары с существенным дисконтом можно найти у онлайн-ретейлеров, таких как Matchesfashion, Mytheresa и Farfetch.

Эти шаги, разумеется, отразятся на финансовых результатах модных компаний: им приходится объявлять о беспрецедентных списаниях стоимости запасов: например, у Ralph Lauren потери от дисконта составили $160 млн, у Macy’s $300 млн, у дискаунтера TJX — $500 млн.

К тому же, как замечает Дэвид Берлинер, партнер компании BDO USA, специализирующейся на реструктуризации (его слова цитирует WSJ), продажи компаний-банкротов вроде тех же Neiman Marcus или J. Crew «будут каннибализировать продажи из других магазинов».

Российские игроки не остались в стороне от мирового тренда: некоторые концепт-сторы объявили о распродажах сразу после закрытия магазинов в апреле, дисконт-акции проводил и крупнейший люксовый онлайн-магазин ЦУМ, вызвав недовольство других игроков.

В прошлом некоторые производители и продавцы люксовых товаров предпочитали уничтожать непроданные остатки, чем выставлять их на продажу с дисконтом, но сейчас эта тактика — легкий способ попасть в центр скандала, как случилось в 2018 году с Burberry. Еще одна опция для люксовых игроков сейчас — это продажи на интернет-платформах second hand. По данным WSJ, американский магазин аутентичных подержанных вещей RealReal в марте и первой половине апреля получил от брендов на 30% больше товаров, чем годом ранее. Выросли и вещевые пожертвования в пользу благотворительных организаций.

Больше всего от аттракционов вынужденной щедрости страдают небольшие и средние бренды, не имеющие собственной ретейл-сети и каналов сбыта в интернете, а также марки, у которых заметная часть продаж приходится на универмаги, например, Tod’s. Сейчас представители модных марок пытаются договориться с ретейлерами о переносе распродаж на более поздние сроки — в частности, открытое письмо об этом написал бельгийский дизайнер Дрис ван Нотен.

Впрочем, далеко не все вещи можно найти со скидкой. И речь идет не только о спортивной и домашней одежде, спрос на которую повысился во время карантина. Ничуть не потеряли в цене и культовые сумки ведущих брендов. Более того, люксовые марки в последнее время поднимают цены на отдельные популярные товары, чтобы хоть как-то компенсировать убытки, вызванные пандемией. Так, аналитик инвестбанка Jefferies, свежий отчет которого цитирует Reuters, заметил, что некоторые сумки Gucci подорожали в Европе на 5–9% за последнее время. Похожим образом обстоят дела и с сумками других ведущих люксовых брендов — Louis Vuitton (до 14%) и Chanel (5–17% в зависимости от рынка). Ювелирная марка Tiffany & Co. подняла цены в Южной Корее на 10% еще в мае, отмечает Reuters. А Hermès увеличили цены в США на часть сумок модели Birkin — пусть и всего на 3%, отмечает сайт PurseBop.

Усиление роли Китая в люксовом сегменте

«Будущее люксовых брендов связано с Китаем как никогда ранее», — полагают авторы WSJ. А Bain & Company прогнозирует рост доли китайских потребителей в продажах люкса с 33 до 50% уже к 2025 году.

Аппетит китайских потребителей к покупке дорогих сумок и часов будет восстанавливаться быстрее, чем у клиентов в Европе и США, считают эксперты. В частности, потому, что покупатели предметов роскоши в Китае в среднем заметно моложе и менее закредитованы, чем на Западе. Китай объявил карантин самым первым и первым сумел победить эпидемию. Многие магазины в стране стали открываться уже в марте, когда в Европе и США только начались закрытия магазинов и производств. И компании уже наблюдают «ростки» отложенного спроса. Hermès в первый день после переоткрытия в одном из крупнейших бутиков в Китае получил рекордные продажи на $2,7 млн.

Впрочем, серьезным отрицательным фактором остается то, что полеты между континентами до сих пор ограничены, а пассажиры боятся вирусов. Китайцы совершали до 50–60% покупок во время путешествий, оценивают аналитики Citi: в основном в Гонконге, Японии, Корее и Западной Европе. В частности, это было связано с тем, что дизайнерская одежда и сумки за границей гораздо дешевле. WSJ приводит данные Jefferies, согласно которым сумка Louis Vuitton Speedy 25 стоит в Шанхае на 46% дороже, чем в Европе. Аналитики по авиации ожидают восстановления международного авиасообщения до уровня 2019 года не ранее, чем через два-три года.

Частично снижение путешествий будет компенсировано «репатриацией» спроса на luxury в континентальном Китае, считают в Citi. А аналитики Bain & Company прогнозируют, что доля региона в продажах предметов роскоши вырастет с 11% в 2019 году до 28% к 2025 г. В перспективе в континентальном Китае может продаваться до 60% люксовых товаров — к такому выводу приходят эксперты Citi. Этому будут способствовать такие факторы, как ослабление юаня, постепенное сокращение разницы в ценах между китайским и западными рынками, усилия китайского правительства по стимулированию внутреннего спроса, включая снижение импортных пошлин НДС и прочее, а также борьба с серым рынком.

Многие люксовые игроки — Gucci, Burberry, Prada — уже имеют развитую сеть магазинов в стране. Другие, например, Dior, будут открывать дополнительные точки и инвестировать в логистику и онлайн-платформы, пишет WSJ. Репатриация спроса в Китай может, в свою очередь, привести к дополнительному закрытию магазинов в других регионах: выручка в Европе к 2025 году будет на 14% ниже уровня 2019 года, если верить прогнозам Bain & Company. В меньшей степени пострадает Американский континент, так как доля туристических потоков там ниже.

Политический и социальный диалог с покупателями

В кризисные моменты мода каждый раз превращается в инструмент осмысления социальной и политической повестки. И за этот год брендам и ретейлерам пришлось проявить изрядную мобильность. Начинался год все еще под знаменами «устойчивого развития», но уже к февралю под натиском пандемии игроки модной индустрии активно подключились к борьбе с коронавирусом, распределив силы по всем фронтам, от производства санитайзеров и защитной одежды для врачей на собственных фабриках до внушительных денежных взносов на строительство госпиталей и медицинские исследования.

Сейчас, когда пандемия, кажется, отступает, на первый план выходит движение Black Lives Matter, зародившееся в США как протест против расовой дискриминации и полицейского насилия. «Нынешние клиенты, особенно более молодое и представленное в интернете поколение, ожидают от модных брендов реакции на политический и социальные кризисы», — констатирует на своих страницах Vogue Business. И в самом деле компании откликнулись на антирасистские выступления многочисленными постами в социальных сетях и публичными заявлениями, такими как заявление главы Tapestry о том, что «интеграция делает нас лучше».

Также многие бренды, включая adidas, Cos, Gap и Spanx внесли пожертвования как в поддержку самого движения, так и в различные фонды, помогающие чернокожим сообществам по всему миру. Профессор лондонского Queen Mary University Неларин Корнелиус считает, что модным компаниям также нужны организационные преобразования, включая назначение cultural diversity officers и внедрение систем продвижения сотрудников из числа этнических меньшинств, включая комплексную работу с колледжами и стажировки для студентов.

Вспоминая недавнее назначение актрисы и экоактивистки Эммы Уотсон в совет директоров Kering, можно предположить, что и перед борцами за гендерное, расовое и прочее равноправие в скором времени откроются неожиданные карьерные перспективы. И даже надеяться, что индустрия не только найдет способ выжить в нынешних непростых условиях, но и научится жить по-новому.